وام خرید مسکن ۴ برابر میشود؟

گروهی از کارشناسان بانکی برای این معادله دو مجهولی قدرت وام و قسط ماهانه، طرح شراکتی تسهیلات مسکن را پیشنهاد کردهاند. در این طرح امکان افزایش مبلغ وام از میانگین ۳۲۰میلیون تومان فعلی به حداقل ۱.۲میلیارد تومان وجود دارد.

قفل «خرید خانهاول با وام مسکن» در صورت پذیرش یک طرح بانکی توسط سیاستگذار پولی باز میشود.

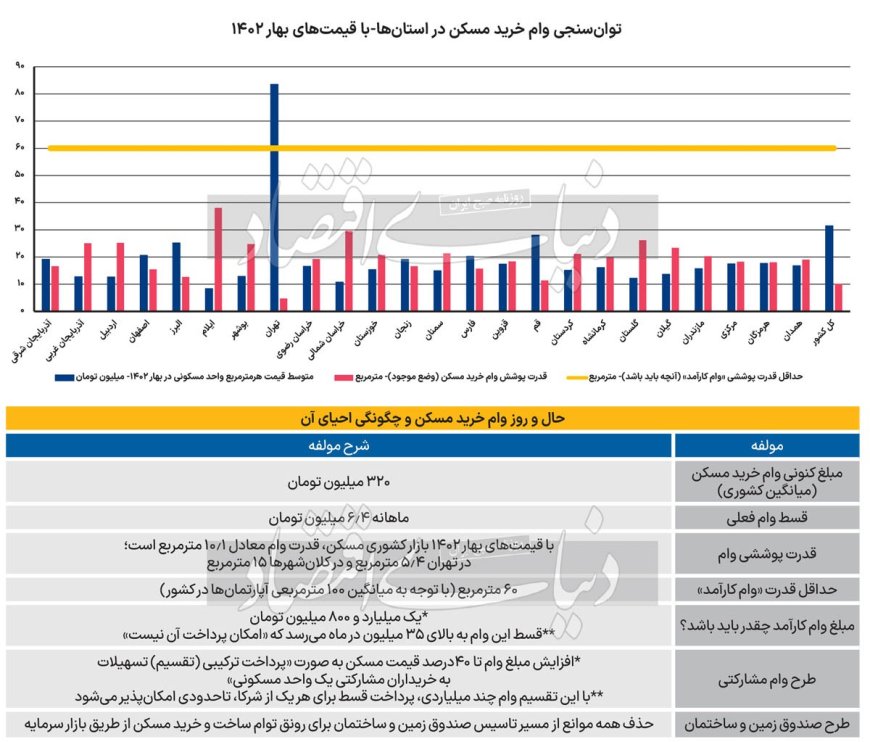

بررسیها درباره سطح کارآیی وام خرید مسکن نشان میدهد، قدرت پوششی این تسهیلات که دو سال پیش در تهران و برخی کلانشهرها از بین رفته بود، ابتدای سال گذشته در اکثر شهرها و استانها نیز «سقوط» کرد و به میانگین ۱۰ مترمربع رسید.

سیاستگذار نیز در همین تعطیلات ابتدای سال با تصویب امتیاز «وام ۲ میلیاردی» برای گروههای خاص، عملا بر «عدم کفایت» وام مسکن فعلی، مهر تایید زد. با این حال، در مسیر «افزایش سقف تسهیلات» و احیای نقش وام در صاحبخانه شدن خانوارها، مانع بزرگ «قسط» وجود دارد. تضعیف شدید بنیه مالی خانوارها در سالهای اخیر –تحت تاثیر تورم بالا و رشد اقتصادی پایین- باعث شده هر نوع شوک افزایشی به اقساط ماهانه تسهیلات برای متقاضی، غیرقابل تحمل باشد.

گروهی از کارشناسان بانکی برای این معادله دو مجهولی قدرت وام و قسط ماهانه، طرح شراکتی تسهیلات مسکن را پیشنهاد کردهاند. در این طرح امکان افزایش مبلغ وام از میانگین ۳۲۰میلیون تومان فعلی به حداقل ۱.۲میلیارد تومان وجود دارد.

قدرت وام خرید مسکن در کشور، با قیمتهای بهار ۱۴۰۲، به «زیر سطح اثرگذاری بر توان خرید خانه اولی ها» سقوط کرد و امروز-قیمتهای ۱۴۰۳- این ابزار اصلی صاحب خانه شدن عملا از کار افتاده است. سال گذشته همین موقع، متوسط قیمت هر مترمربع آپارتمان در کشور به ۳۱ میلیون و ۵۰۰ هزار تومان افزایش پیدا کرد که با احتساب مبلغ وام (میانگین ۳۲۰ میلیون تومان در شهرها)، آن زمان با تسهیلات بانکی فقط امکان خرید ۱۰ مترمربع از یک واحد مسکونی وجود داشت. امروز، اما همین قدرت ناچیز وام مسکن، ناچیزتر هم شده است؛ به شکل تاریخی، کمتر از ۱۰ مترمربع. نوروز امسال، سیاستگذار پولی با تصویب «مجوز خاص وام خرید مسکن» به نوعی، «بی اثر بودن تسهیلات فعلی» را تایید کرد؛ چند روز پیش، وام مسکن نخبهها به ۲ میلیارد تومان افزایش یافت.

در دنیا، یک وام کارآمد و مناسب برای در اختیار «خانه اولی»ها قرار گرفتن، دو ویژگی مشخص دارد که اگر هر کدام از آنها فراهم نباشد، آن تسهیلات، بی اثر و به دردنخور است. این دو مشخصه اصلی، «قدرت پوششی حداقل ۶۰درصد از قیمت مسکن» و «سهم حداکثر ۳۰ درصدی قسط وام از هزینه ماهانه متقاضی» است. اکنون سیاستگذار در مواجهه با «بن بست خرید مسکن با وام بانکی»، برای تعدیل قدرت تسهیلات، با «مانع بازپرداخت اقساط وام» روبهرو است بهطوری که، تحتتاثیر افت توان مالی و درآمدی خانوارها از نیمه دهه ۹۰ تاکنون که ناشی از کاهش درآمد سرانه و همچنین رشد واقعی منفی دستمزد سالانه حقوق بگیران بوده است، «زوجها قادر به پرداخت قسط بزرگ نیستند».

این بن بست، اما در صورتی که با ابتکارعمل در مسیری دیگر، منجر به «گشایش در نظام تامین مالی مسکن» نشود، تداوم رکود خرید مصرفی خانه و به دنبال آن، تداوم رکود ساختوساز و سرمایهگذاری ساختمانی را به همراه دارد که تبعات بزرگترش، «بار سنگین تقاضا در بازار اجاره نشینی» و مشکلات اقتصادی برای خانوارها خواهد بود.

در این موقعیت قفل شده بازار مسکن، دو طرح از سوی گروهی از کارشناسان «تامین مالی مسکن» و «متخصص بانکی» پیشنهاد شده است که اگر سیاستگذار پولی و همچنین متولی بخش مسکن برای اجرایی شدن توامان آنها، گام بردارد، میتوان به آینده امیدوار بود.

هر چند «بهبود کامل» اوضاع از مسیر «رشد اقتصادی پایدار» تحقق پیدا میکند، اما در شرایط موجود، این دو طرح منشأ تحول خواهد شد. طرح اول، «وام مشارکتی برای خرید مسکن» است به این معنا که خریداران مشارکتی آپارتمان –بیش از یک نفر- در ازای سهمی که از ملک در اختیار میگیرند، بتوانند تسهیلات خرید از بانک دریافت کنند و در نهایت، «کل مبلغ وام اختصاص یافته به آپارتمان»، حداقل ۴۰درصد از بهای کل خرید آن خانه را پوشش دهد.

این طرح ازیکسو «قدرت پوششی وام مسکن را از سطح کنونی ۱۰ درصدی (میانگین کشوری) تا حدود قابل قبولی ارتقا میدهد» و از سوی دیگر، «پرداخت قسط تسهیلات بین وام گیرندهها سرشکن و به نوعی استطاعت پذیر میشود». طرح دوم، «حذف کامل دیوارها از مسیر ورود ساختوساز به صندوقهای زمین و ساختمان» است. این صندوقها میتواند، «تامین مالی دومنظوره در بازارهای ساخت و خرید مسکن» را رقم بزند و در عین حال، «تقاضای سرمایهای ملک» را از بازار مسکن به سمت بخش مولد مسکن میکشاند و اثر تورمی این تقاضا بر قیمت آپارتمانها را بسیار کاهش میدهد.

ساده سازی دریافت وام مسکن

بررسیهای کارشناسی در حالی نشاندهنده بن بست ایجاد شده در وضعیت تامین مالی مسکن با اتکا به وام بانکی خرید آپارتمانهای مسکونی است که هم اکنون یک پیشنهاد جدید برای رفع این بن بست، مطرح است. این پیشنهاد، تسهیل یک شرط مهم برای دریافت وام خرید خانه است. در شرایط فعلی، وام خرید مسکن تنها به صورت انفرادی یا به زوجین (زن وشوهر) پرداخت میشود.

در واقع تنها مخاطبان دریافت وام اشتراکی خرید خانه، که به مبلغی معادل دو برابر سقف وام انفرادی دسترسی دارند، زن و شوهرها هستند. از آنجا که زن و شوهر تشکیلدهنده یک خانوار هستند و پرداخت اقساط برای سقفهای بالاتر وام از توان مالی عمده خانوارها، به تنهایی خارج است، تسهیل شرایط دریافت وام به صورت اشتراکی برای افرادی غیر از زوجین (زن وشوهر)، پیشنهادی است که در این زمینه مطرح است.

در همین زمینه، مهناز کشت کاررجبی، صاحبنظر حوزه سیاستگذاری مالی بخش مسکن در گفتگو با «دنیایاقتصاد» از طراحی مدلی خبر داد که در قالب آن شرایط دریافت وام اشتراکی برای افرادی غیر از زن و شوهر نیز فراهم شود. در قالب این مدل، شرایط پرداخت وام خرید مسکن باید به گونهای تسهیل شود که غیر از زن و شوهرها، افراد دیگری نیز بتوانند برای دریافت وام خرید خانه به صورت اشتراکی اقدام کنند. این افراد میتوانند اعضای یک خانواده (پدر، مادر، خواهر، برادر و...) و حتی افرادی بدون نسبت خانوادگی نزدیک (سایر اعضای فامیل) یا غیرفامیل (آشنا، دوست و...) باشند.

وی با بیان اینکه افزایش سقف وام مسکن، با شرایط فعلی منجر به افزایش رقم قسط ماهانه خواهد شد و از توان مالی بسیاری از خانوارهای متقاضی خرید مسکن با استفاده از وام خارج است، گفت: باید سازوکاری طراحی و اجرا شود که این تناقض را برطرف کند. به همین منظور مدلی طراحی شده است که در صورت دریافت مجوز از بانک مرکزی، یک وام برای خرید یک خانه، به دو یا چند خریدار اشتراکی، بدون اینکه زن و شوهر باشند، قابل پرداخت خواهد بود. به این ترتیب عملا مبلغ قسط ماهانه بین دو یا چند خانوار تقسیم میشود و در استطاعت خواهد شد. افراد هم میتوانند در گذر زمان دارایی ملکی خود را ارتقا دهند تا جایی که بتوانند یک واحد مسکونی مستقل به ازای هر خانوار خریداری کنند.

به گفته وی، در صورت اخذ مجوز برای خرید اشتراکی و با توجه به کاهش سهم تسهیلات از ارزش واحد مسکونی (LTV) میتوان وام اشتراکی را معادل nدرصد بهای روز واحد مسکونی اجرایی کرد. به این ترتیب با لحاظ این مهم، ضمن پایدار بودن طرح در برابر افزایش قیمت، تسهیلات صرف نظر از محل وقوع ملک به صورت n درصد ارزش ملک قابل پرداخت خواهد بود. لازم به ذکر است از آنجا که افزایش سقف تسهیلات مسکن در هر مقطع زمانی دربردارنده ملاحظات و الزاماتی است که باید متناسب با شرایط و ویژگیهای زمان بررسی مورد توجه قرار گیرد، بر این اساس پیشنهاد است که در فاز اول، وام اشتراکی معادل nدرصد بهای روز آپارتمان خریداریشده تا یک سقف مشخص (به عنوان مثال ۴۰ درصد تا سقف یک میلیارد و ۲۰۰ میلیون تومان) را اجرایی کرد و به تدریج متناسب با ضرورتهای بعدی، این میزان را در صورت نیاز تغییر یا افزایش داد.

بیرون بازار مسکن باید اصلاح شود

کارشناسان تامین مالی مسکن البته شرط بهبود شرایط در این حوزه را بهبود همه مولفههای اثرگذار بر معیشت خانوارها، قیمت مسکن و همچنین ورود به عرصههای نوین تامین مالی در این بخش میدانند. به اعتقاد آنها شرط بهبود شرایط در بازار مسکن آن است که در گام اول بیرون بازار مسکن اصلاح شود. بهبود شرایط اقتصاد کلان، ترمیم حقوق و دستمزد کارگران و کارکنان مشاغل، کنترل تورم و همچنین تامین مالی از مسیر روشهایی مانند راه اندازی صندوقهای زمین و ساختمان چند نمونه از شرایطی است که باید به نفع تقاضای مصرفی مسکن محقق شود.

محمدحسن مرادی، صاحبنظر تامین مالی بخش مسکن در این باره، اعلام کرد: در شرایطی که قدرت پوشش دهی تسهیلات بانکی خرید مسکن به میزان محسوس کاهش یافته و وام کارآیی مناسب خود را از دست داده است، شاید سادهترین راه حل در نگاه اول افزایش سقف تسهیلات باشد. اما مانع مهمی در این مسیر وجود دارد و آن ناتوانی گروه وسیعی از خانوارهای متقاضی برای پرداخت اقساط ماهانه وام به دلیل عدمکفایت سطح حقوق و دستمزد آنهاست.

به گفته مرادی در شرایطی که خانوارها حتی در تامین هزینههای جاری زندگی روزمره به دلیل تورم بالا و رشد نامتناسب حقوق و دستمزد، با مشکل روبهرو هستند عملا حتی در شرایط فعلی نیز امکان بازپرداخت وام برای آنها فراهم نیست. در صورت افزایش سقف تسهیلات که مترادف با افزایش رقم قسط ماهانه است نیز این ناتوانی بیشتر میشود. به گفته وی از آنجا که با افزایش طول دوره بازپرداخت وام، کل مبلغی که فرد باید در نهایت به بانک بازپرداخت کند افزایش مییابد، حتی افزایش طول دوره بازپرداخت نیز کمک چندان موثری برای کاهش مبلغ قسط ماهانه نخواهد بود؛ بنابراین از دیدگاه وی تنها راهکار فوری برای تقویت توان مالی خانوارها به منظور استطاعت پذیر کردن رقم قسط وام خرید مسکن ترمیم حقوق و دستمزد خانوارهاست.

حسین حیدری، کارشناس و صاحبنظر تامین مالی بخش مسکن نیز با بیان اینکه در شرایط فعلی عملا تامین مالی از مسیر وام بانکی خرید خانه به بن بست برخورد کرده است، گفت: تنها راه موثر و کلیدی، طراحی مدلی میانمدت (۱۰ تا ۱۲ ساله)، برای خانه دار شدن خانوارها از مسیر افزایش عرضه با راه اندازی صندوقهای زمین و ساختمان است.

به گفته وی در صورتی که موانع متعدد اداری که در مسیر راه اندازی این صندوقها قرار دارد رفع شود و شرایط برای ورود سازندهها به این حوزه فراهم شود میتوان با فروش یونیتهای سرمایهگذاری، زمینه خانه دار شدن تدریجی خانوارها و حفظ ارزش دارایی آنها در برابر تورم ملکی را فراهم کرد.

او تاکید کرد: به دلیل افزایش رقم کل بازپرداخت وام بانکی، روش افزایش طول دوره بازپرداخت نیز در شرایط فعلی برای استطاعتپذیر کردن وام چندان موثر نیست و این افزایش تا حدی میتواند قسط ماهانه را سبک کند که تاثیر چندانی در بهبود شرایط وام برای خانه اولیها ندارد؛ بنابراین باید از روشهای دیگر مانند خانه دار کردن تدریجی با مدل صندوقهای زمین و ساختمان که مبتنی بر افزایش عرضه جدید است، این نارساییها را جبران کرد.

Admin1

Admin1